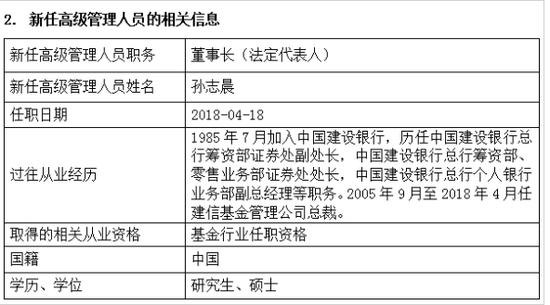

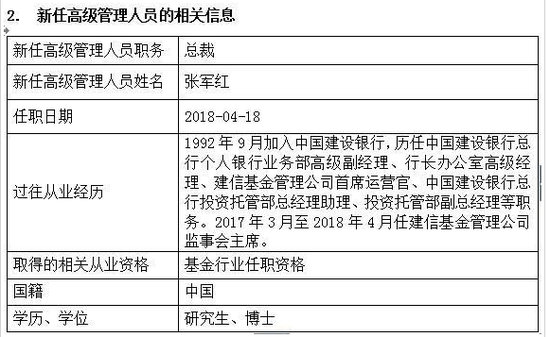

19日晚间,建信基金发布公告称,孙志晨卸任公司总裁职务,并转任公司董事长。建信基金原董事长许会斌因退休不再担任公司董事长职务。同时,建信基金管理公司原监事会主席张军红转任建信基金新任总裁。

作为一位银行系

基金管理公司的掌门人

他在总裁的岗位上

一干就是13年

如今

为了更高的使命和责任

转任公司董事长

孙志晨

孙志晨自2005年9月建信基金成立之初即担任公司总裁,是银行系基金公司中任职时间最长的元老级CEO之一,也被外界视为银行系基金公司的领军人物。

在他的带领下,建信基金从公募行业第49家成立的公司,成长为管理资产总规模保持在万亿元之上、净利润突破十亿元大关的平台型资产管理公司,成为行业学习和赶超的标杆。

建信基金大事记

2005年,建信基金成立,是国内首批由商业银行发起设立的基金管理公司之一。

2008年, 获得特定客户资产管理业务资格,是业内最早获得该项业务资格的基金公司之一;同年,获得合格境内机构投资者(QDII)资格。

2010年,首获公司类大奖——“金牛债券投资基金公司奖”。

2012年,首获“金牛基金管理公司奖”。

2013年,建信基金子公司建信资本成立。

2014年,建信基金公募业务管理资产规模突破1200亿元,跻身行业前10位,管理资产总规模突破3600亿元,步入大型基金公司行列。

2015年,建信基金成立十周年。公募业务管理资产规模达到3147亿元,年度新增规模位居行业第4位、银行系基金公司第1位;整体管理资产总规模达6863亿元,比前九年的总和增加3250亿元;实现净利润4.78亿元,是2014年净利润的2.9倍,实现由大型基金管理公司向平台化资产管理公司转型。

2016年,公募业务管理资产规模达到3771亿元,位居行业第6位,再创历史最好成绩;非公募业务管理资产规模达到4177亿元,增幅158.32%,位居行业第2位;管理资产总规模突破万亿大关,达到1.24万亿元,位居行业领先地位;实现净利润9.13亿元,位居行业第7位。

2017年,公募业务管理资产规模达到4880亿元,位居行业第4位,再创历史最好成绩;管理资产总规模达1.31万亿元,继续保持行业第2位。净利润突破十亿大关。再次蝉联“金牛基金管理公司奖”。

由于孙志晨在建设银行(7.340, -0.07, -0.94%)多个岗位有过重要任职及一线经验,他被媒体划分为“渠道派”,也是“最和持有人站在一起的基金公司掌门人”。

在此前的媒体采访中,孙志晨曾表示,银行系基金的诞生与成长有着特殊的历史意义,是继“老十家”、“新十家”之后的又一行业里程碑,给市场带来了稳健增长的规模和稳健经营的理念;建信基金在过去的13年里也从未停止前进与变革的步伐,真正做到了“不辱使命、与行业共成长”。

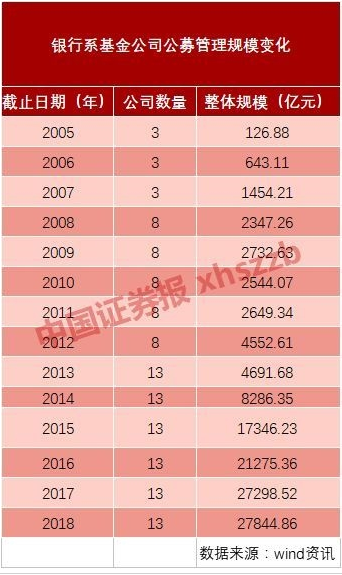

截至目前 ,公募基金行业共有13家银行系基金公司。

银行系基金公司的成立与发展

首批银行系基金公司成立

2005年,商业银行设立基金管理公司试点工作正式启动,工银瑞信基金、交银施罗德基金、建信基金成为了首批银行系基金公司。

第二批银行系基金公司成立

2006年至2008年,浦银安盛基金、农银汇理基金、民生加银基金成立。同时,之前已成立的招商基金和中银基金分别进行股权变动,引入银行股东,至此,银行系基金公司扩容至8家。

第三批银行系基金公司成立

2013年,北京银行(6.790, -0.05, -0.73%)、兴业银行(16.100, -0.09,-0.56%)、上海银行(14.760, -0.05, -0.34%)、南京银行(7.970, -0.05,-0.62%)和宁波银行(17.880, -0.09, -0.50%)陆续成立了中加基金、兴业基金、上银基金、鑫元基金和永赢基金。至此,银行系基金公司扩容至13家。

业内人士认为,首批银行系基金公司的试点,是回应了当时时代的发展需求,有着特殊的历史意义。2005年,市场已经历连续四年的熊市,不仅四年间的下跌幅度超过50%,到当年6月6日,A股已经重回1000点以内。

孙志晨对中国证券报记者表示,“从监管层的角度,希望有着稳健投资理念的合格机构投资者能够加入到市场中来,不仅是推动市场的繁荣发展,也是参与市场的制度建设。银行系基金公司获批成立,为彼时公募基金行业的长足发展带来两股动力。首先,在成立之初,受益于股东方庞大的客户网络及资源,银行系基金公司为当时的市场带去了规模的稳健增长和有效增长;其次,传承于银行体系稳健经营、规范运作的长期理念和基因,银行系基金公司将在风险管理、合规经营、公司治理等方面的一系列制度优势输出给市场。”

对于银行系基金公司的未来,孙志晨认为,金融科技正深刻地改变着公募基金行业的格局,面对新市场环境和社会变革,未来基金公司之间的竞争将会打破传统的“券商系”、“信托系”、“银行系”等各个“派系”之间的藩篱,在金融科技的转换能力之间分出胜负,以创造持续回报的能力回馈投资者,“破”、“立”之间寻求长胜之道。

从以上数据中可以看到,目前银行系基金公司的数量仅占所有公募机构的1/10,但公募资产管理规模已经接近行业整体的1/4,在行业发展中扮演着越来越重要的角色。

在资管新规即将落地之际,银行系基金公司是否会迎来大变革时代?规模快速扩大的步伐是否会停止?其他重量级银行系基金公司的总经理又会否如同建信基金一般变化?大家一起拭目以待吧!